به گزارش کالاخبر و به نقل از روزنامه ایران، با آغاز استفاده از اوراق گام (گواهی اعتباری مولد) در بورس کالا از هفته جاری، یکی از مهمترین طرحهای تأمین مالی زنجیرهای غیرتورمی بخش تولید تکمیل میشود. براساس اعلام علی صالح آبادی رئیسکل بانک مرکزی قرار است از هفته جاری امکان استفاده از این اوراق در معاملات بورس کالا به عنوان محل اصلی دادوستد مواد اولیه و کالاهای اساسی فراهم شود.

به اعتقاد کارشناسان، درحالی که تأمین مالی و بهخصوص سرمایه در گردش واحدهای تولیدی یکی از معضلات اصلی بخش تولید و همچنین نظام بانکی محسوب میشود، توسعه و شتاب گرفتن اوراق گام ضمن اینکه به نیاز واحدهای تولیدی برای خرید مواد اولیه پاسخ میدهد، آثار منفی پرداخت تسهیلات بانکی را نیز در پی ندارد. براساس برآوردهای صورت گرفته، ۷۰ درصد از مشکلات واحدهای تولیدی به تأمین سرمایه در گردش مربوط میشود و در سالهای اخیر با افزایش نرخ تورم، نیاز تولیدکنندگان به سرمایه در گردش سه برابر شده است. برهمین اساس، اجرای طرحی که این مانع را از پیش پای بخش تولید بردارد و درعین حال موجب افزایش نقدینگی و پایه پولی نشود، در شرایط فعلی از اهمیت بسیار زیادی برخوردار است.

اوراق گام، ابزاری مبتنی بر بازار با قابلیت انتقال پول و سرمایه به بازار است. این اوراق تسهیلات جدیدی را برای اعتبار شرکتهای تولیدی فراهم میکند که بر مبنای آن، تولیدکنندگان بر اساس فاکتور خرید مواد اولیه از بانکهای عامل و واسطهها، درخواست انتشار کرده و به بنگاه فروشنده، مواد اولیه را تحویل میدهند. دارنده میتواند این گواهی را تا سررسید نگه دارد یا میتواند مواد اولیه خود را به فروشنده بدهد.

این اوراق به شکل الکترونیک و در قطعات استانداردی با ارزش اسمی یک میلیون ریال و فاقد کوپن سود از جانب بانکهای عامل منتشر میشوند. یکی از مزایای انتشار اوراق گام، جلوگیری از خلق نقدینگی غیرمولد و در نتیجه کمک به کنترل تورم است. نکته حائز اهمیت در تأمین مالی با استفاده از اوراق گام، این است که تأمین مالی صورتگرفته در این فرایند بدون خلق پول بوده و بخصوص در شرایط تورمی حال حاضر اقتصاد کشور میتواند به عنوان ابزار کارآمد در تأمین مالی آن را مدنظر قرار داد.

همچنین با توجه به عدم تأمین مالی جداگانه هریک از اعضای زنجیره تأمین، از تأمین مالی مضاعف نیز جلوگیری شده و در کنترل نقدینگی نقش خواهد داشت. یکی دیگر از مزایای اوراق گام این است که این اوراق برای تأمین همه بنگاهها کاربرد دارند. براساس دستورالعمل اعلامی بانک مرکزی ۶۵ درصد از سقف تعیینشده برای صدور اوراق گام در هر بانک باید به بنگاههای کوچک و متوسط اختصاص یابد.

بدین ترتیب اوراق گام برای تولیدکنندگان بخشهای مختلف همانند یک چک تضمینی عمل میکند. درعین حال که خریدار مواد اولیه دیگر دغدغه تأمین مالی برای خرید خود ندارد، فروشنده نیز با دریافت اوراق ضمانت شده بابت نقد شدن آن هیچ نگرانی ندارد. این در شرایطی است که با فراهم شدن امکان مبادله این اوراق در بازارسرمایه، وجه دیگری از مزیتهای اوراق گام نمایان میشود. درحالی که همواره انتقادات زیادی به نظام اقتصادی ایران به عنوان یک نظام بانک محور مطرح میشود، ارائه اوراق گام و اتصال آن به بازار سرمایه امکان انتقال بخشی از تأمین مالی را به بازارسرمایه فراهم میکند.

انتشار ۱۳،۵ هزار میلیارد تومان اوراق گام در دو ماه

هرچند اوراق گام از بهمن ماه سال ۱۳۹۹ راهاندازی شده است، اما برخی مشکلات در دستورالعمل ابلاغی آن موجب شده بود استقبال چندانی از این روش جدید تأمین مالی نشود. اما با اصلاحاتی که در شرایط این اوراق توسط شورای پول و اعتبار صورت گرفت و از نیمه دوم تیرماه امسال عملیاتی شد، شاهد جهش قابل توجهی در استفاده از آن هستیم.

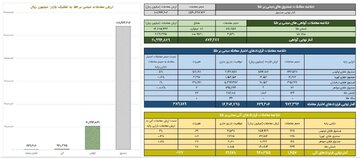

طبق اعلام بانک مرکزی، از ابتدای راهاندازی اوراق گام (بهمن ماه سال ۱۳۹۹) تا ۱۸ مرداد ماه امسال، در مجموع ۱۶۴ هزار میلیارد ریال اوراق توسط بانکهای عامل صادر شده که از کل اوراق صادره، حدود ۸۸،۴ هزار میلیارد ریال بر اساس دستورالعمل قبلی و حدود ۷۵،۶ هزار میلیارد ریال از زمان عملیاتی شدن دستورالعمل و سامانه جدید اوراق گام (نیمه دوم تیرماه) بوده است.

براساس تازهترین آماری که رئیسکل بانک مرکزی در روز ۲۴ شهریور ماه و در نشست با مدیران عامل بانکها ارائه کرده است؛ این اوراق از اواخر سال ۱۳۹۹ راهاندازی شده و تا تیرماه امسال حدود ۸،۸ هزار میلیارد تومان استفاده شده است اما بانک مرکزی، مقررات این اوراق را در شورای پول و اعتبار تسهیل و یک بسته تشویقی ایجاد کرد و بانکها نیز دعوت شدند تا از این اوراق استفاده کنند.

به گفته صالح آبادی خوشبختانه در دو ماهه اخیر بیش از ۱۳ هزار میلیارد تومان از این اوراق برای تأمین مالی بنگاههای تولیدی استفاده شده است. به عبارتی در طول یک سال و نیم ۸،۸ هزار میلیارد تومان و در دو ماه اخیر ۱۳،۵ هزار میلیارد تومان از این اوراق برای تأمین مالی بنگاهها استفاده شده است.

یکی از اقدامات انجام شده به منظور بهبود شیوههای تأمین مالی سرمایه در گردش بنگاههای اقتصادی و توسعه ابزارهای تأمین مالی زنجیرهای، اصلاح و ارتقای دستورالعمل و سامانه اوراق گام است که از نیمه دوم تیرماه عملیاتی شده است.

بر اساس اصلاحات انجام شده در دستورالعمل و سامانه جدید اوراق گام، امکان نگهداری یا انتقال اوراق از زمان صدور تا سررسید حسب نیاز متقاضی اوراق، در شبکه بانکی یا بازار سرمایه اختیاری است.

همچنین سایر تغییرات شامل امکان استفاده اشخاص حقیقی به عنوان رکن متقاضی اوراق، افزایش سررسید گام تا ۱۲ ماه، افزایش سقف اعتباری هر بنگاه متعهد معادل ۱۲۰ درصد فروش سال آخر آن بنگاه، امکان استفاده شرکتهای بازرگانی و پخش از اوراق گام و امکان استفاده از اوراق گام برای خرید ارز واردات مواد اولیه توسط زنجیرههای تولیدی است.

از جمله نکات قابل توجه درخصوص عملکرد اخیر اوراق گام، افزایش تعداد بانکهای فعال در تأمین مالی زنجیرهای و افزایش تنوع بنگاههای متعهد و متقاضی اوراق گام است.

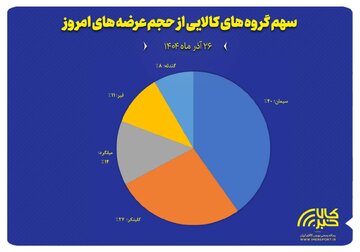

طیف گستردهای از فعالیتهای اقتصادی از جمله صنایع خودروسازی، قطعهسازی، صنایع شیمیایی، فلزات اساسی، لوازم خانگی، فروشگاههای زنجیرهای و زنجیرههای کشاورزی به منظور تأمین مالی از اوراق گام استفاده میکنند.

امکان استفاده از اوراق گام در معاملات بورس کالا از هفته آینده

رئیسکل بانک مرکزی در دیدار اعضای شورای هماهنگی بانکهای دولتی و نیمه دولتی با تأکید بر حمایت عملیاتی از تولید با روشهای غیرتورمی و ضرورت تأمین سرمایه در گردش تولیدکنندگان، از نهایی شدن دستورالعمل استفاده از ابزارهای تأمین مالی اعتباری در معاملات بورس کالا خبر داد و گفت: از هفته جاری امکان استفاده از ابزارهایی مانند اوراق گام نیز در معاملات بورس کالا فراهم میشود.

علی صالحآبادی در این نشست تعاملی و هماندیشی با تأکید بر حمایت بانکها از تولیدکنندگان و استفاده از ابزارهای بازار سرمایه در این زمینه تصریح کرد: با این روش، خریداران کالا از بورس کالا میتوانند از طریق اوراق گام اقدام به خرید کرده و فروشندگان نیز میتوانند اوراق دریافتشده را در بازار ثانویه به فروش رسانده یا جهت خرید مواد اولیه منتقل کنند.

رئیسکل بانک مرکزی به مدیران عامل بانکها توصیه کرد: به منظور متنوعسازی روشهای تأمین مالی، از طریق ضمانت اوراق منتشر شده توسط شرکتها در بازار سرمایه، نسبت به تأمین مالی بخش تولید اقدام کنند.

صالحآبادی تأکید کرد: خوشبختانه با برنامههای بانک مرکزی، تأمین مالی بنگاههای تولیدی از طریق اوراق گام که روشی غیرتورمی است به بیش از ۲۱ هزار میلیارد تومان رسید. رئیسکل بانک مرکزی یکی از ابزارهای مهم تأمین مالی زنجیرهای را استفاده از اوراق گام یا گواهی اعتبار مولد دانست و گفت: با این روش، بنگاه تولیدی به جای اینکه از بانک، پول دریافت کند و با آن، مواد اولیه مورد نیاز خود را تأمین کند به صورت زنجیرهای، تأمین مالی شوند.

وی با بیان اینکه در ماههای آینده استفاده از اوراق گام سرعت بیشتری خواهد گرفت افزود: سال آینده ۲۰ درصد سرمایه درگردش مورد نیاز بنگاهها از طریق این اوراق تأمین مالی میشود. با این اقدام، ابزارهای مالی در بازارهای سرمایه تعمیق پیدا میکند و میتواند کمک بزرگی به بخش تولید باشد و نیاز بنگاهها به نقدینگی نیز کاهش پیدا میکند.

رئیسکل بانک مرکزی همچنین گفت: با مصوبه شورای پول و اعتبار و هیأت عامل بانک مرکزی اوراق گام به محض انتشار قابل تنزیل و معامله در بازار سرمایه است.

وی افزود: این اوراق به وسیله بانک تضمین شده است و فروشنده میتواند این اوراق را تا زمان سررسید نزد خود نگه دارد یا در صورت نیاز به نقدینگی آن را در بازار سرمایه تنزیل کند و پول خود را از بازار سرمایه دریافت کند و در نهایت این اوراق در زمان سررسید، متعهد اوراق، وجه آن را به دارنده نهایی اوراق گام پرداخت خواهد کرد.

معافیت مالیاتی اوراق گام

رئیس کل بانک مرکزی با بیان اینکه باید بتوانیم سازکارها و ابزارهایی در سیستم ایجاد کنیم که مردم بدون شناخت از یکدیگر بتوانند به یکدیگر در کسب و کارها اعتماد کنند گفت: هرقدر ابزارهای اعتباری در کشور توسعه یابد و نیاز به نقدینگی و پول کم شود و در عین حال چرخههای اقتصادی کشور به کار خود ادامه دهد، یک اتفاق اقتصادی مثبتی در کشور به لحاظ اقتصاد کلان رخ داده است.

صالحآبادی همچنین اجرایی شدن معافیت مالیاتی اوراق بهادار شبکه بانکی را نیز گامی مهم در جهت حمایت از تولید و بانکها دانست و گفت: طبق پیگیریهای بانک مرکزی و صدور بخشنامه مربوطه در سازمان امور مالیاتی، درآمد اشخاص حقوقی بابت سرمایهگذاری در اوراق صکوک و تمام اوراق بهاداری که در چهارچوب قوانین و بر اساس ضوابط و مقررات بانک مرکزی منتشر میشود، از جمله اوراق گواهی سپرده بانکی بهموجب حکم تبصره (۱) ماده (۱۴۳) مکرر قانون مالیاتهای مستقیم مشمول مالیات به نرخ صفر هستند.

ارسال نظر