به گزارش «کالاخبر» به نقل از ایرنا، در این گزارش به بررسی تاریخچه و حوزه های مختلف فعالیت صندوق های سرمایه گذاری کالایی در بورس های کالایی دنیا و ایران و مزایای آنها می پردازیم.

تنوع بخشی به سبد سرمایه گذاری ها

اضافه کردن کالاها به سبد سرمایه گذاری، تنوع بخشی بیشتری را برای سرمایه گذاران فراهم می کند و می تواند به کاهش نوسانات و افزایش بازده سبد سرمایه گذاری منجر شود. ضمن اینکه کالاها می توانند به عنوان سپری برای محافظت سرمایه در مقابل تورم به کار گرفته شود. همچنین به طور تاریخی کالاها همبستگی نسبتا کمی با سهام و اوراق قرضه دارند و یکی از عوامل مهم کم بودن همبستگی بین آنها این است که قیمت کالاها تحت تاثیر عوامل ریسکی متفاوتی قرار دارد. از این رو، سرمایه گذاری در کالاها می تواند به صورت مستقیم با خرید دارایی فیزیکی، سرمایه گذاری در قراردادهای آتی و اختیار معامله و در نهایت سرمایه گذاری در صندوق های کالایی انجام شود.

اما نکته مهم اینجاست که مالکیت فیزیکی کالاها چالش های غیرقابل حل زیادی را ایجاد می کند. زیرا، اگرچه از طریق این کار به طور مستقیم مالک کالا هستیم، اما هزینه های تحویل گرفتن کالا، هزینه های نگهداری آن و بیمه کردن و ریسک های نگهداری کالا از جمله هزینه های غیرقابل اجتنابی هستند که باید پرداخت شوند.

صندوق کالایی قابل معامله (ETC) یکی از ابزارهای مالی نوین هستند که به سرمایه گذاران این امکان را می دهند که به جای خرید و نگهداری کالای مورد نظر و تحمل هزینه های حمل و نقل، انبارداری و خسارت های احتمالی آن، اوراق این صندوق ها را خریداری نمایند. با خرید این اوراق، سرمایه گذار در عین داشتن مالکیت کالای مورد نظر، مسوولیت نگهداری از آن کالا را بر عهده ندارد. به عبارت دیگر، این صندوق ها بخش قابل ملاحظه ای از وجوه گردآوری شده خود را به سرمایه گذاری در کالایی خاص اختصاص می دهند و علاقه مندان به سرمایه گذاری در آن کالای خاص اقدام به خرید واحدهای این صندوق ها می کنند.

کالاهای اساسی در تمام دنیا بخش مهمی از پرتفوی سرمایه گذاران خرد و نهادی را تشکیل می دهند. این در حالی است که برای بسیاری، دسترسی کارا و سریع به این گروه دارایی ها به طور سنتی همواره با دشواری هایی نظیر الزامات وجه تضمین، محدودیت های اجباری و مسایل ارتباطی و دسترسی به بورس های مشتقات بین المللی همراه بوده است. بنابراین بسیاری از سرمایه گذاران قادر به سرمایه گذاری در این حوزه نبوده اند.

از این رو، بورس هایی چون بورس لندن با برقراری همکاری نزدیک با ناشران، تلاش کرد که دسترسی به کالاهای اساسی را از طریق توسعه ابزارهای جدید نظیر صندوق های کالایی قابل معامله در بورس و ایجاد سیستم های معاملاتی ویژه تسهیل کند؛ به طوری که سرمایه گذاران بدون نیاز به انجام معاملات آتی یا تحویل فیزیکی کالای اساسی، از طریق این صندوق ها به کالای مورد نظر خود دسترسی یابند.

صندوق های کالایی قابل معامله در بورس از ابزارهای سرمایه گذاری هستند که روند قیمتی یک شاخص کالایی پایه را دنبال کرده و این شاخص می تواند صرفا متشکل از یک کالای اساسی یا ترکیبی از مجموعه کالاها نیز باشد. نهاد ناشر به طور مستقیم بر روی دارایی پایه یا قرارداد مشتقه آن کالا یا شاخص سرمایه گذاری می کند. بنابراین انتظار می رود ارزش سرمایه گذاری پرتفوی هم سو با قیمت دارایی پایه افزایش یا کاهش یابد.

این ابزار در واقع فرصت های سرمایه گذاری جدیدی را برای سرمایه گذاران بالقوه به وجود می آورد، زیرا بسیاری از شرکت های تولیدکننده کالاهای اساسی در بورس پذیرفته نشده اند. این ابزار دقیقا مانند سهام عادی و صندوق های قابل معامله در بورس معامله شده و فرآیند تسویه آن نیز مانند سایر اوراق صورت می گیرد.

از آنجا که این اوراق بازارگردانی می شوند، از نقدشوندگی بالایی برخوردارند. علاوه براین صندوق های سرمایه گذاری کالایی برای سرمایه گذاری کوتاه مدت و بلندمدت در کالاهای مختلف قابلیت و مطلوبیت بالایی دارند.

صندوق های کالایی قابل معامله در بورس، صندوق های با سرمایه متغیر هستند که واحدهای آن بنا به درخواست ناشر آن صادر و بازخرید شده و صدور واحدهای جدید براساس تقاضای بازار امکان پذیر است. این ویژگی منحصر به فرد در واقع این اطمینان را ایجاد می کند که قیمت بازار صندوق های کالایی قابل معامله در بورس بسیار نزدیک به ارزش خالص دارایی های آن است؛ زیرا در غیر این صورت موجب ایجاد فرصت آربیتراژ می شود. این صندوق ها به طور کلی به دو صورت تک کالایی (طلا، نفت و...) یا شاخصی(سبدی از چند کالا) منتشر می شوند.

تاریخچه فعالیت صندوق های کالایی

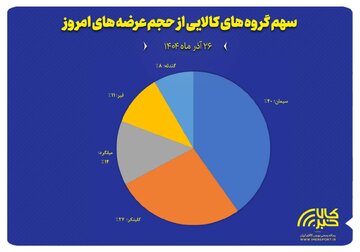

اولین صندوق کالایی در سال ۲۰۰۴ در بورس لندن راه اندازی شد. کالای پایه این صندوق فلز گرانبهای طلا بود. پس از راه اندازی این صندوق، صندوق های کالایی با طیف وسیعی از انواع کالا شروع به کار کردند. حوزه های اصلی فعالیت صندوق های کالایی شامل: محصولات کشاورزی، فلزات صنعتی، حامل های انرژی و فلزات گرانبها است.

با راه اندازی اولین صندوق های کالایی، بسیاری از کشورها اقدام به راه اندازی اینگونه صندوق ها کردند. بطوریکه با گذشت حدود ۴۰ سال از راه اندازی این صندوق ها طیف وسیعی از کالاها و حجم زیادی از سرمایه جذب این صندوق ها شده است. این در حالی است که آمار رشد صندوق های کالایی طبق پیش بینی ها همچنان ادامه دار خواهد بود. این موضوع نشان دهنده جذابیت و اهمیت وجود اینگونه صندوق ها برای سرمایه گذاران حوزه های مختلف است.

در حال حاضر، از میان کالاهای مختلف، صندوق های مبتنی بر کالاهای نفت خام و فلزات گرانبها شامل طلا و نقره، بیشترین محبوبیت را بین سرمایه گذاران دارد. زیرا نوسانات قیمتی این کالاها در بازارهای جهانی به نسبت زیاد است و به دنبال آن بازار این کالاها از نقدینگی بالایی برخوردارند. همچنین برای این کالاها در بازارهای جهانی تقاضای فیزیکی زیادی وجود دارد.

صندوق های سرمایه گذاری کالایی در ایران

اولین صندوق سرمایه گذاری کالایی در ایران نیز تحت عنوان صندوق سرمایه گذاری لوتوس پارسیان در بهار سال ۹۶ موفق به اخذ تمامی مجوزهای لازم از سازمان بورس و اوراق بهادار شد. این صندوق پس از پذیرش در بورس کالای ایران فعالیت خود را آغاز کرد. دارایی پایه ای صندوق، همانطور که از نام آن پیداست، طلا و به ویژه سکه طلا است و موسس اصلی و مدیر صندوق شرکت تامین سرمایه لوتوس پاسیان است.

حوزه های فعالیت صندوق های کالایی در ایران

دارایی پایه تمامی صندوق های سرمایه گذاری کالایی که در بورس کالای ایران پذیرش می شوند اوراق بهادار مبتنی بر کالا است. اوراق بهادار مبتنی بر کالا شامل گواهی سپرده کالایی، قراردادهای آتی کالایی، قراردادهای اختیار معامله کالایی و قراردادهای سلف موازی استاندارد اعم از با اختیار معامله و بدون اختیار معامله. بنابراین صندوق های سرمایه گذاری کالایی به طور مستقیم مجوز خرید و نگهداری کالای فیزیکی را ندارند و فقط می توانند گواهی سپرده کالایی را خریداری نمایند. زیرا استفاده از گواهی سپرده کالایی بسیاری از ریسک های مربوط به خرید و نگهداری فیزیکی کالا را از بین می برد و به دلیل معامله شدن این اوراق در بورس کالای ایران از شفافیت بالا و تضمین برخوردارند.

مزایای صندوق های کالایی

۱.کاهش هزینه ها

سرمایه گذاران به جای خرید کالای مورد نظر خود و متحمل شدن هزینه های حمل و نقل، انبارداری، بیمه و خسارت های احتمالی، اوراق این صندوق ها را خریداری می کنند. با خرید این اوراق، سرمایه گذار در عین داشتن مالکیت کالای مورد نظر، مسوولیت نگهداری از آن کالا را بر عهده ندارد.

۲. امنیت بیشتر

عدم نگرانی درباره امنیت فیزیکی، سرقت یا جعل کالا در صورت نگهداری و معامله مستقیم آن توسط سرمایه گذار.

۳. وجود بازار ثانویه شفاف

وجود بازار ثانویه شفاف که در مقایسه با معاملات خارج از بورس موجود در بازار نقد کالا، هزینه های معاملاتی کمتری را ایجاد خواهد کرد.

۴. داشتن پشتوانه قوی

برخلاف اوراق قرضه و بدهی، ETCها به دلیل اینکه از پشتوانه کالایی برخوردارند، ریسک اعتباری بسیار پایینی دارند. همچنین این صندوق ها تحت نظارت بورس ها اداره می شوند.

۵. متنوع سازی

صندوق های کالایی قابل معامله در بورس می توانند سبدی از کالاها و ارزهای مختلف را به عنوان کالای پایه خود در نظر بگیرند. در نتیجه امکان متنوع سازی از طریق کالاهای مختلف وجود دارد.

۶. شفافیت

به منظور تسهیل فرآیند صدور و بازخرید واحدهای ETC، شاخص کالای پایه صندوق به طور روزانه منتشر می شود. از آنجایی که معمولا هدف صندوق، پیروی از یک کالا یا سبدی از چند کالای هدف است، سرمایه گذاران از کالاهای نگهداری شده توسط صندوق و همچنین وزن هر کدام در سبد سرمایه گذاری آن مطلع می شوند.

۷. امکان جذب سرمایه های خرد

مزیت دیگر این است که این صندوق ها، امکان جذب سرمایه های اندک را فراهم می آورد. خرید بسیاری از کالاها در حجم کم معمولا گران تر از خرید عمده آن کالا است. از طریق این صندوق ها چون حجم بسیار زیادی از کالا خریداری می شود، معمولا بازده بالاتری خواهد داشت. همچنین هزینه های خرید و فروش واحدها و هزینه های جاری صندوق از هزینه های مربوط به خرید و فروش، نگهداری و بیمه کالای مورد نظر پایین تر است.

۸. سرمایه گذاری در صندوق های کالایی قابل معامله

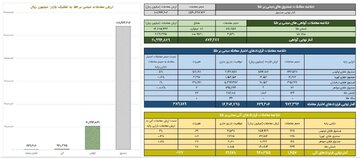

به منظور سرمایه گذاری در صندوق های کالایی این امکان برای عموم سرمایه گذاران اعم از حقیقی و حقوقی، فراهم شده است تا در زمان تاسیس صندوق در پذیره نویسی اولیه واحدهای سرمایه گذاری صندوق به ارزش اسمی هر واحد ۱۰ هزار ریال مشارکت نمایند. خرید واحدهای سرمایه گذاری مستلزم دارا بودن کد معاملاتی فعال در سیستم شرکت سپرده گذاری مرکزی یا همان کد سهامداری است. جهت اخذ این کد معاملاتی می توان به تمامی کارگزاران فعال در بازار سرمایه کشور مراجعه و درخواست صدور کد معاملاتی نمود. واحدهای خریداری شده با نام هستند و گواهی خرید مربوطه توسط شرکت سپرده گذاری مرکزی صادر می شود. فرایند کار دقیقا مشابه با خرید و فروش سهام در بازار بورس اوراق و فرابورس است.

۹.معاملات ثانویه

دیگر مزیت این ابزار این است که معاملات واحدهای سرمایه گذاری صندوق کالایی قابل معامله پس از اتمام پذیره نویسی و ثبت صندوق، در بازار صندوق های سرمایه گذاری کالایی بورس کالای ایران آغاز می گردد. دارندگان و متقاضیان خرید می توانند با مراجعه به کارگزاران عضو بورس کالای ایران که مجوز معامله صندوق های سرمایه گذاری کالایی را دارند، اقدام به خرید و فروش این واحدها نمایند.

ارسال نظر