به گزارش اختصاصی «کالاخبر»، پنجمین همایش بین المللی سنگ آهن ایران با حضور جمعی از مسوولان، اساتید و صاحب نظران و فعالان صنایع معدنی کشور همچون مهدی کرباسیان و جعفر سرقینی از معاونان وزیر صنعت، معدن و تجارت، مصطفی موذن زاده، مشاور معاون اول رئیس جمهور، حامد سلطانی نژاد، مدیرعامل بورس کالای ایران و اعضای انجمن سنگ آهن عصر دیروز در سالن همایش های بین المللی صدا و سیما برگزار شد.

حامد سلطانی نژاد، مدیرعامل بورس کالای ایران در این همایش، ظرفیت های بورس کالا در رونق تجارت سنگ آهن ایران را تشریح کرد و گفت: با تلاش هایی که صورت گرفته، قرار است سنگ آهن به عنوان کالایی که در اقتصاد ایران اثرگذار است، در بورس کالا کشف قیمت شود و به سمت فضای بازاری سوق پیدا کند.

رشد معاملات سنگ آهن در بورس های کالایی جهان

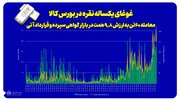

سلطانی نژاد، معاملات سنگ آهن در بورس های کالایی جهان را مورد بررسی قرار داد و اظهار کرد: بررسی روند قیمتی سنگ آهن در بازارهای جهانی طی ۴۰ سال گذشته نشان می دهد که بهای این محصول از حدود سال ۲۰۰۰ میلادی از یک روند پایدار خارج شده و با نوسانات قیمتی شدیدی رو به رو شده است.

سلطانی نژاد از بورس کالای شیکاگو، بورس سنگاپور و بورس کالای دالیان به عنوان اصلی ترین بورس های کالایی جهان که به معامله سنگ آهن می پردازند نام برد و افزود: معاملات آتی سنگ آهن در بورس کالای دالیان در میان ۴۰ قرارداد مشتقه برتر فلزات در سال ۲۰۱۷ جایگاه دوم را در اختیار گرفت و این قرارداد در بورس سنگاپور با فاصله زیادی نسبت به بورس کالای دالیان رتبه ۲۲ ام را به خود اختصاص داد.

مدیرعامل بورس کالای ایران در خصوص جزییات قراردادهای مشتقه سنگ آهن در بورس کالای دالیان چین عنوان کرد: معاملات قراردادهای آتی سنگ آهن در آماری قابل توجه از ۲ میلیون قرارداد در سال ۲۰۱۳ به ۳۴۲ میلیون قرارداد در سال ۲۰۱۷ رسیده است که این حجم معامله در سال ۲۰۱۷ معادل ۳۴میلیارد تن سنگ آهن است؛ این حجم معامله در شرایطی به ثبت رسیده که کل تولید سالانه سنگ آهن حدود ۲.۳ میلیارد تن در سال بوده است.

وی ادامه داد: بورس کالای نیویورک به عنوان زیرمجموعه گروه بورس کالای شیکاگو در دو بخش معاملات اختیار معامله و قراردادهای آتی به معامله سنگ آهن می پردازد که در سال ۲۰۱۵ حجم معاملات آتی سنگ آهن به ۱۳۹ میلیون قرارداد و حجم معاملات اختیار معامله آن به ۷۴ میلیون قرارداد رسید. در سال ۲۰۱۶ نیز تعداد حجم قراردادهای آتی اختیار معامله سنگ آهن در این بورس به ترتیب به ۲۰۲ میلیون و ۷۲ میلیون قرارداد رسید که نشان دهنده رشد روز افزون استفاده از قراردادهای مشتقه در حوزه بازارهای کالایی است.

سنگ آهن در بورس کالای ایران

سلطانی نژاد در ادامه به روند معاملات سنگ آهن در بورس کالای ایران پرداخت و در خصوص تاریخچه پذیرش سنگ آهن در بازار فیزیکی اظهار کرد: بورس کالای ایران تاکنون بیشتر میزبان سنگ آهن صادراتی بوده است؛ بطوریکه پذیرش سنگ آهن در رینگ صادراتی در خرداد ماه ۱۳۹۰ انجام شد و طی شهریور ماه ۱۳۹۶ سنگ آهن در رینگ داخلی نیز مورد پذیرش قرار گرفت.

روش های معاملاتی در بازار فیزیکی

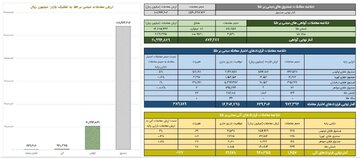

وی به ابزارهای معاملاتی بورس کالای ایران نیز اشاره کرد و در تشریح انواع روش های معاملاتی در بازار فیزیکی گفت: در بازار معاملات کالاهای فیزیکی می توان از ۶ روش مختلف معاملات نقدی، سلف، نسیه، کشف پریمیوم، تهاتر و پیمان آتی استفاده کرد که از میان آن ها معاملات تهاتر و پیمان آتی هنوز در بورس کالا راه اندازی نشده است.

وی ضمن تشریح مزیت و نحوه انجام معامله و فرآیند تسویه هر کدام از روش های معاملاتی در بازار فیزیکی بورس کالا، از امکان بهره گیری از قراردادهای بلندمدت برای صنعت سنگ آهن سخن گفت و اظهار کرد: قراردادهای آتی خاص و کشف پریمیوم ابزارهای پوشش ریسک برای رفع نگرانی عرضه کنندگان و خریداران در خصوص امکان فروش محصول خود یا امکان تامین کالای مورد نیاز خود برای چند مقطع زمانی مشخص در آینده هستند که بر مبنای آنها می توان قراردادهای بلندمدت منعقد کرد.

سلطانی نژاد افزود: در قرارداد آتی خاص مبادله کالایی با مشخصات خاص با قیمت مشخص و تحویل در زمان مشخص در آینده انجام می شود و ابزاری برای پوشش ریسک و رونق مبادلات تجاری محسوب می شود. در قرارداد کشف پریمیوم نیز مبادله کالا با اختلاف قیمتی مشخص نسبت به قیمت مرجع و تحویل در زمان مشخص در آینده صورت می پذیرد و ابزاری برای پوشش ریسک و رونق مبادلات تجاری به شمار می رود.

کشف پریمیوم، ابزاری کاربردی

مدیرعامل بورس کالای ایران مکانیسم معاملات قرارداد کشف پریمیوم را نیز توضیح داد و گفت: معاملات کشف پریمیوم قراردادی است که در بازار فیزیکی معامله میشود و به موجب آن، طرفین متعهد میشوند که در زمان مشخصی در آینده (تحویل، حمل یا بارگیری) کالا را بر اساس قیمت نهایی (قیمت مبنا به علاوه مابه التفاوت توافق شده) معامله نمایند. خریدار بخشی از ثمن معامله را در زمان توافق، به فروشنده پرداخت و تسویه مابقی وجه متعاقباً و براساس شرایطی انجام میشود که در زمان عقد قرارداد مشخص میگردد. در این قرارداد، ﭘﺮﻳﻤﻴﻮم ﻣﺒﻠﻎ ﻳﺎ درﺻﺪی اﺳﺖ ﻛﻪ ﺟﻬﺖ ﻣﺤﺎسبه ﻗﻴﻤﺖ ﻧﻬﺎﻳﻲ ﺑﻪ ﻗﻴﻤﺖ ﻣﺒﻨﺎ اﺿﺎﻓﻪ ﻳﺎ از ﻗﻴﻤﺖ ﻣﺒﻨﺎ ﻛﺴﺮ میﺷﻮد و قیمت مبنا ﻗﻴﻤﺘﻲ اﺳﺖ ﻛﻪ در زﻣﺎن ﺗﻌﻴﻴﻦ ﺷﺪه در اﻃﻼﻋﻴﻪ ﻋﺮﺿﻪ، ﺗﻮﺳﻂ ﻣﺮﺟﻊ ﻣﻮرد ﻗﺒﻮل ﺑﻮرس اﻋﻼم میشود.

وی ادامه داد: به این ترتیب، ﻣﻌﺎﻣﻠﻪ ﻧﻬﺎﻳﻲ زمانی بین طرفین منعقد میشود ﻛﻪ در ﻗﺮارداد ﻛﺸﻒ ﭘﺮﻳﻤﻴﻮم ﻃﺮﻓﻴﻦ ﻣﺘﻌﻬﺪ ﺑﻪ اﻧﺠﺎم آن ﻃﺒﻖ ﺿﻮاﺑﻂ بورس شدهاند. اﻳﻦ ﻣﻌﺎﻣﻠﻪ در زﻣﺎن ﻣﺸﺨﺺ ﺷﺪه در ﻗﺮارداد ﻛﺸﻒ ﭘﺮﻳﻤﻴﻮم ﺑﺮاﺳﺎس ﻗﻴﻤﺖ ﻧﻬﺎﻳﻲ، ﺗﻮﺳﻂ ﺑﻮرس ﻣﻴﺎن ﻃﺮﻓﻴﻦ ﻗﺮارداد ﻛﺸﻒ ﭘﺮﻳﻤﻴﻮم ﺑﻪ ﺻﻮرت ﻗﺮارداد ﻧﻘﺪ، نسیه ﻳﺎ ﺳﻠﻒ ﻣﻨﻌﻘﺪ میگردد. ﻗﻴﻤﺖ ﻧﻬﺎﻳﻲ در این قراردادها از فرمول توافق شده بین طرفین و پریمیوم کشف شده قابل محاسبه میباشد.

به گفته سلطانی نژاد، ابزار کشف پریمیوم به تازگی در بورس فلزات لندن مورد استقبال قرار گرفته و این نوع قراردادهای بلندمدت در دنیا بسیار مرسوم شده است؛ بطوریکه این ابزار مخصوصاً برای صنایعی مثل سنگ آهن که مصرف کنندگان و تولیدکنندگان بلندمدت دارد، کاربردهای فراوانی دارد.

مدیرعامل بورس کالای ایران اظهار داشت: کشف پریمیوم، ابزاری منعطف است که می تواند برای سررسیدهای کوتاه مدت و یا بلندمدت مورد استفاده قرار گرفته و فرمول تعیین قیمت معامله نهایی، پیش پرداخت و نوع معامله نهایی آن قابل تغییر برای بهینه سازی براساس نیاز طرفین معامله است.

پوشش ریسک با کمک ابزارهای مشتقه

سلطانی نژاد به امکان پوشش ریسک به کمک ابزارهای معاملاتی بورس کالای ایران در بازار مشتقه نیز اشاره کرد و با بیان اینکه در این بازار می توان از دو ابزار اختیار معامله و قرارداد آتی استفاده کرد، نحوه معامله و فرآیند تسویه این ابزارها را تشریح کرد.

به گفته وی، در قراردادهای آتی طرف خریدار متعهد می شود مقدار معینی کالا در آینده را به قیمت مشخص خریداری کند و فروشنده نیز تعهد دارد مقدار معینی کالا در آینده را به قیمت مشخص به خریدار بفروشد که انجام این معاملات می تواند ریسک های قیمتی و فروش و تامین کالا در آینده را پوشش دهد.

ابزارهای معاملاتی در بازار مالی

سلطانی نژاد با اشاره به ابزارهای معاملاتی بورس کالای ایران در بازار مالی، به بیان ویژگی ها و فرآیند تسویه آنها پرداخت و گفت: در بازار مالی بورس کالای ایران، در حال حاضر اوراق سلف موازی استاندارد، صندوق کالایی و گواهی سپرده کالایی استفاده می شود و دو ابزار اوراق خرید دین و حق امتیاز از دیگر ابزارهای مالی طراحی شده در بورس کالای ایران می باشد که هنوز راه اندازی نشده است.

به گفته سلطانی نژاد، موارد شمول در بازار سنگ آهن همچون حق بهره برداری از معادن، کاهش رانت های موجود در فرآیند اعطای مجوز، شفاف سازی فرآیند و آمار و اطلاعات صدور تا بهره برداری از حق امتیاز و شفاف و رقابتی شدن درآمد دولت از طریق واگذاری امتیازها از مهم ترین مزایای آغاز معاملات حق امتیاز در بورس کالا محسوب می شود.

وی افزود: اخیراً اوراق حق امتیاز در شورای عالی بورس به تصویب رسیده که برمبنای آن می توان حق پروانه بهره برداری از معادن را با استفاده از این اوراق به عنوان یک ابزار مالی در بورس کالا مورد معامله قرار داد.

مهم ترین عوامل در قیمت گذاری نادرست سنگ آهن

وی ضمن بررسی روند فعلی بازار سنگ آهن، مواردی همچون عدم شفافیت در بازار سنگ آهن، اطلاعات نامتقارن و ناقص در بازار و نیز وجود بازار غیرمتمرکز و پراکندگی عرضه و تقاضا را از عوامل اصلی قیمت گذاری نادرست و عدم توازن سنگ آهن برشمرد و گفت: در این راستا یکی از راه های پیشنهادی این بوده است که قیمت های محصولات کل زنجیره از قیمت شمش فولاد تبعیت کند که در این حالت نیز به دلیل نوسان متفاوت و گاهی غیر هم جهت انواع محصولات زنجیره در بازارهای جهانی، قیمت گذاری نادرست را در پی دارد.

معایب وجود بازار انحصاری

سلطانی نژاد در خصوص معایب پیش رفتن بازار به سوی انحصار عنوان کرد: بالا بردن قیمت ها و کسب سود نامتعارف، کیفیت پایین محصولات در فضای غیررقابتی، عدم تلاش برای تولید محصولات جدید، ایجاد تورم با فشار هزینه ای به مصرف کنندگان و عدم پویایی قیمت ها و عدم اصلاح تخصیص منابع از معایب بازارهای انحصاری است.

راهکارهایی برای توسعه بازار سنگ آهن

وی در خصوص راهکار پیشنهادی در جهت بهبود و توسعه بازار سنگ آهن اظهار کرد: راه حل پیشنهادی بورس کالای ایران، سامان دهی یک بازار متمرکز سنگ آهن در بورس و اصلاح قیمت با مکانیزم عرضه و تقاضا است. در این راستا اجرای مصوبه مجلس در ماده ۳۷ قانون رفع موانع تولید رقابت پذیر و تبصره آن راهگشا خواهد بود.

سلطانی نژاد در این باره گفت: به کمک این ماده قانونی می توان سنگ آهن را براساس یک فرآیند عرضه و تقاضا در بورس به عنوان یک ماده اولیه کشف قیمت کرد. در این صورت پس از سه بار عرضه و عدم وجود تقاضا می توان نسبت به صادرات محصول اقدام کرد و این راهی برای تشخیص مازاد محصول است. به این ترتیب با اجرای این ماده قانونی و عرضه سنگ آهن در رینگ داخلی بورس کالا، مباحث مربوط به مازاد عرضه سنگ آهن در صورت وجود و حذف عوارض صادراتی برای سنگ آهنی که مازاد عرضه آن در داخل احراز شده، حل و فصل می شود.

مدیرعامل بورس کالای ایران افزود: همچنین می توان از طریق «ارائه انواع ابزارهای معاملاتی نوین در بورس کالای ایران بر پایه یک بازار نقدی منسجم و شفاف» برای رونق تجارت و توسعه بازار سنگ آهن کمک گرفت که تاکید می کنم یکی از ابزارهای جذاب برای فعالان صنعت فولاد و سنگ آهن، کشف پریمیوم خواهد بود.

سلطانی نژاد در ادامه در بیان مزایای عرضه سنگ آهن در بورس گفت: تضمین تعهدات طرفین معامله، معافیت مالیاتی، معافیت از تشریفات مزایده و مناقصه، تعادل و توازن در زنجیره فولاد، افزایش شفافیت در صورت های مالی شرکت ها، افزایش حضور بخش خصوصی با افزایش شفافیت و همچنین انعکاس سریع اثر نوسان قیمت محصول بر سهام شرکت ها از مزایای عرضه سنگ آهن در بورس است.

سلطانی نژاد کاهش سیاست های کنترلی، رفع سایر موانع رقابت، حضور حداکثری بالادست و پایین دست زنجیره و ثبات سیاست گذاری را برای شکل گیری بازار نقد منسجم لازم دانست و در خصوص منافع توسعه بازار سنگ آهن در بورس کالا گفت: عرضه سنگ آهن در بورس موجب ایجاد مرجعیت قیمتی، همراهی قیمت های داخلی با قیمت های جهانی، بهره مندی از مزایای سایر ابزارهای نوین معاملاتی و کشف پریمیوم در یک بازار شفاف و رقابتی می شود.

سلطانی نژاد در خاتمه سخنان خود با بیان اینکه مدت هاست برای عرضه سنگ آهن در بورس مذاکراتی انجام شده و در حال حاضر در این حوزه عدم شفافیت وجود دارد و اطلاعات کاملا نامتقارن بوده و موجب ابهام در قیمت گذاری این محصول شده است، گفت: مکانیسم معاملات بورس کالا از جمله قرارداد کشف پریمیوم، آغازی برای حل دغدغه صنایع بالادست و پایین دست زنجیره فولاد است تا از این طریق بتوان به رونق تجارت و توسعه بازار سنگ آهن کمک کرد.

ارسال نظر