مقدمه

بورس کالای ایران در دومین دهه از آغاز فعالیت خود برنامه های متعددی را برای تسهیل مبادلات کالایی کشور طرحریزی کرده است. مجموعه کارکردها و خدمات این بازار را میتوان به طور خلاصه در هفت مورد بیان نمود: ایجاد ابزاری برای پوشش ریسک، ایجاد قیمت مبنا برای قراردادهای نقدی، نظارت بر انبارداری و تحویل فیزیکی کالا، سرمایهگذاری، تسهیل تأمین مالی، توسعه بازار و تنظیم بازار.

امکان پوشش ریسک به این معناست که صنعتی که در معرض ریسک قیمت قرار دارد، نسبت به پذیرش میزان ریسک موجود تصمیماتی اتخاذ نماید. روشهای سنتی مختلفی برای مدیریت ریسک ناشی از نوسان قیمتها وجود دارد که به عنوان مثال میتوان از نگهداری ذخایر احتیاطی، تنوعبخشی به محصولات و بیمهها نام برد. اما تجربیات موجود نشان میدهد که روشهای مذکور در بلندمدت پاسخگوی نیاز جامعه به مدیریت ریسک نبوده و برخی از آنها حتی در کوتاهمدت نیز از کارایی قابل قبولی برخوردار نیستند. عمدهترین راهکاری که امروزه برای مدیریت ریسک ناشی از نوسان قیمتها به کار میرود استفاده از ابزارهای مالی نوین نظیر قراردادهای آتی و اختیار معامله در بورسهای کالایی است و طیف وسیعی از فعالان صنعت وکشاورزی میتوانند از ابزارهای موجود در آن برای پوشش ریسک استفاده میکنند.

کشف قیمت فرآیندی است که از طریق آن قیمتهای صحیح و عادلانه کالاها از برآیند تقابل نیروهای عرضه و تقاضا تعیین میشود و یکی دیگر از رسالتهای مهم بورس کالای ایران به شمار میرود. در تمامی بازارهای بورس کالای ایران که بر اساس ابزارهای معاملاتی مشخصی شکل گرفتهاند، رقابت برای تعیین قیمت کالا و یا اوراق بهادار مبتنی بر کالا انجام میگیرد. از این رو بورس کالا میتواند مرجع قیمت کالاها تلقی گردد. کالایی که در بورس پذیرفته میشود، در یک بازار رقابتی با حجم قابل قبولی از عرضه و تقاضا کشف قیمت میشود و توان برنامهریزی و تحلیل فعالان اقتصادی را افزایش خواهد داد به ویژه زمانی که قیمتها برای آینده تعیین میشود. بازار قراردادهای آتی و پیمانهای آتی جهتگیری عمومی قیمتها را در آینده برای فعالان اقتصادی مشخص نموده و راهگشای برنامهریزیهای بلندمدت برای آنها خواهند بود.

سومین خدمت اصلی که بورس کالای ایران ارائه می دهد قراردادهای منجر به تحویل فیزیکی است. اغلب قراردادهای بورس کالا با نام تجاری مشخص شده، با شکل و مقداری مشخص منتهی به تحویل فیزیکی میشوند. تحویلهایی که اتفاق میافتد، منعکسکننده عرضه و تقاضای بازار هستند. بورس کالای ایران گزارشات مربوط به معاملات روزانه را که شامل این اطلاعات می شود و نقش مهمی در برآورد قیمتهای بازار دارد، جمع آوری و اعلام میکند. در معاملاتی مانند گواهی سپرده که پیوسته و مدتدار هستند نظارت بر انبارها موجب اطمینان طرفین از استاندارد بودن کالا و شرایط نگهداری آن میشود.

تقویت محیط سرمایهگذاری سبب میشود که سرمایه مورد نیاز واحدهای اقتصادی کشور از داخل کشور تأمین شود. یکی از کارکردهای ابزارهای مالی، استفاده از آنها برای سرمایهگذاری و کسب سود معقول با سرمایهگذاری به وسیله محیط ایجاد شده توسط این ابزارها است. به عنوان مثال افراد با خرید واحدهای صندوقهای کالایی میتوانند از نوسانات معقولی که در بازار کالاها ایجاد میشود بهرهمند شوند. این نوع سرمایهگذاری مانند سایر سرمایهگذاریهای بورسی نوعی پوشش ریسک را در ذات خود دارد. به عنوان مثال یک واحد تولیدی میتواند به منظور پوشش ریسک افزایش قیمت مواد اولیه خود بر روی صندوقی با ترکیب کالاهای مورد نظر سرمایهگذاری کند.

تأمین مالی فعالان اقتصادی به خصوص در شرایطی که اقتصاد با شرایط رکودی و پایین بودن حجم فعالیتهای اقتصادی دست و پنجه نرم میکند، یکی از مهمترین کارکردهای ابزارها و بازارهای بورس کالای ایران برای فعالان اقتصادی است. ازجمله ویژگیهای این ابزارها میتوان به کارایی، سرعت، تأمین مالی بر اساس تولید و تأمین مالی ارزانقیمت اشاره نمود. بارزترین ابزار تأمین مالی که در حال حاضر در بورس کالای ایران مورد استفاده تولیدکنندگان قرار میگیرد، قراردادهای سلف و سلف موازی استاندارد است. گواهی سپرده کالایی، اوراق خرید دین و صندوق کالایی نیز از دیگر ابزارهای تأمین مالی در بورس کالای ایران میباشند.

در بازارهای شکل گرفته در بورس کالای ایران مبادله کالاها بر اساس استاندارد و کیفیت مشخص صورت میپذیرد و تنها امکان مبادله کالاهایی میسر است که استانداردهای مشخصشده را احراز کنند. بنابراین تولیدکنندگان ملزم به ارتقای کیفیت تولید خود هستند. از طرف دیگر تولیدکنندگان با عرضه محصول خود در بازارهای بورسی آن را در معرض دید عموم قرار میدهند. آنان بدون صرف هزینه اضافی کالا و برند خود را در بازار معرفی مینمایند و درعینحال بورس کالا نیز با معرفی ابزارهای جدید بورسی و ایجاد جذابیتهایی متناسب با گروههای مختلف فعال در حوزه اقتصاد کالایی موجبات افزایش اقبال عمومی برای حضور در بازارهای بورسی را فراهم مینماید.

دولت با استفاده از اطلاعات موثقی که در بورس ایجاد میگردد میتواند ضرورت یا عدم ضرورت موضوعات اقتصادی مدنظر خود را ارزیابی نموده و راهکارهای متناسب با آنها را اتخاذ نماید. بورس کالای ایران در زمینههای دیگر ازجمله تنظیم بازار کالاهای استراتژیک، ظرفیت همکاری با دولت را دارد و دولت میتواند اجرای سیاستهای نظارتی خود در مبادلات کالاهای استراتژیک را به بورس واگذار نماید. استفاده از ظرفیتهای بورس کالای ایران در اجرای سیاستهای تنظیم بازار در نهایت موجب کاهش هدررفت منابع، برنامهریزی دقیق، اقدام بهموقع و جلوگیری از وقوع بحران میگردد.

تا کنون بستر معاملات قراردادهای نقد، نسیه، سلف، آتی و اختیار معامله و اوراقبهادار مبتنی بر کالا شامل گواهی سپرده کالایی، سلف موازی استاندارد و صندوقکالایی در این بورس با هدف تحقق بخشیدن به کارکردهای مذکور فراهم شده است و در روزهای اخیر ضوابط مربوط به ابزار جدیدی تحت عنوان قرارداد کشف پریمیوم توسط شورایعالی بورس و اوراقبهادار تصویب و ابلاغ شد.

قرارداد کشف پریمیوم

کشف پریمیوم نوعی قرارداد است که به موجب آن، مقدار معینی مابهالتفاوت نسبت به قیمت مبنا مورد توافق طرفین معامله قرار میگیرد و طرفین متعهد میشوند که در زمان مشخصی در آینده کالا را بر اساس قیمت نهایی که عبارت است از قیمت مبنا بهعلاوه مابهالتفاوت توافق شده معامله کنند.بر این اساس در ابتدای انجام توافق، طرفین باید قسمتی از ارزش حدودی معامله را نزد اتاق پایاپای به عنوان وجهالضمان تودیع کنند. قراردادهای کشف پریمیوم معاملاتی است که در آنیک قیمت مبنا (به عنوان مثال قیمت محصول در یکی از بازارهای جهانی) برای استعلام قیمت در سررسید در اطلاعیه عرضه اعلام شده و خریداران تنها بر رویصرف و یا کسر قیمت نسبت به قیمت مبنا، باهم به رقابت میپردازند. بنابراین قیمت در سررسید قرارداد جهت تسویه معامله، برابر است با آخرین قیمت مبنا با لحاظ صرف (Premium) یا کسری (Discount) که در زمان انعقاد تعیین شده است.

طبق تعریف دستورالعمل، قرارداد کشف پریمیوم «قراردادی است که در بازار فیزیکی معامله میشود و طی آن مابهالتفاوتی مورد توافق طرفین معامله قرار میگیرد و طرفین متعهد میشوند که در زمان مشخصی در آینده (تحویل، حمل یا بارگیری) کالا را بر اساس قیمت نهایی ( قیمت مبنا بهعلاوه مابهالتفاوت توافق شده) معامله نمایند. خریدار بخشی از ثمن معامله را در زمان توافق، به فروشنده پرداخت و تسویه مابقی وجه متعاقباً و بر اساس شرایطی انجام میشود که در زمان عقد قرارداد مشخص میگردد.»

برای روشن شدن موضوع قرارداد پریمیوم فرض کنید که شخصی نیازمند کالای مشخصی در آینده باشد و شخص دیگری نیز توانایی تأمین این کالا را برای آینده داشته باشد. این دو شخص میتوانند وارد معامله شده و کالا را برای آینده مورد معامله قرار دهند ولی مهمترین نکته در مورد این معامله بحث قیمت مبادله کالا در آینده و در زمان تحویل است. طرفین معامله میتوانند قیمت کشفشده در یک بازار قابل قبول دیگر یا قیمتی که توسط یک مرجع مشخص معرفی میگردد را به عنوان قیمت مبنا انتخاب نمایند و توافق نمایند که قیمت نهایی (قیمت مبادله) برابر قیمتی با مابهالتفاوت مشخص نسبت به قیمت مبنا باشد. واژه پریمیوم درحقیقت همین مابهالتفاوت ذکر شده است و برای کشف شفاف آن، باید عرضه و تقاضا در قالب یک بازار به رقابت بپردازند. به عنوان نمونه اگر نوع مشخصی از فولاد در کشور مورد معامله قرار میگیرد، برای معاملات آینده آن میتوان بازار کشف پریمیوم را راهاندازی نمود که در آن خریدار و فروشنده متعهد به مبادله کالا در آینده بر اساس نرخ مرجع قیمتی تعیین شده (مثلاً آخرین قیمت تسویه این کالا در بورس فلزات لندن(LME) با احتساب پریمیوم کشفشده هستند. فرض کنید پریمیوم توافق شده در زمان عقد قرارداد ۵ دلار در واحد و در سررسید قرارداد کشف پریمیوم آخرین قیمت تسویه در بورس فلزات لندن ۶۰ دلار در واحد باشد، درنتیجه در سررسید این مبادله بر اساس قیمت ۶۵ دلار در واحد انجام خواهد پذیرفت.

همانطور که اشاره شد مکانیسم این قرارداد به گونه ای است که در ابتدای انجام توافق، طرفین باید قسمتی از ارزش حدودی معامله را نزد اتاق پایاپای به عنوان وجه الضمان تودیع کنند. در این قرارداد، ﭘﺮﻳﻤﻴﻮمﻣﺒﻠﻎﻳﺎ درﺻﺪی اﺳﺖﻛﻪ ﺟﻬﺖ ﻣﺤﺎسبه ﻗﻴﻤﺖ ﻧﻬﺎﻳﻲ ﺑﻪ ﻗﻴﻤﺖ ﻣﺒﻨﺎ اﺿﺎﻓﻪ ﻳﺎ از ﻗﻴﻤﺖ ﻣﺒﻨﺎ ﻛﺴﺮ می ﺷﻮد و قیمت مبنا ﻗﻴﻤﺘﻲ اﺳﺖﻛﻪ در زﻣﺎن ﺗﻌﻴﻴﻦ ﺷﺪه در اﻃﻼﻋﻴﻪ ﻋﺮﺿﻪ، ﺗﻮﺳﻂ ﻣﺮﺟﻊ ﻣﻮرد ﻗﺒﻮل ﺑﻮرس اﻋﻼم می شود.

بدین ترتیب، ﻣﻌﺎﻣﻠﻪ نهایی زمانی بین طرفین منعقد میشود ﻛﻪ در ﻗﺮارداد کشفف پریمیوم ﻃﺮﻓﻴﻦ ﻣﺘﻌﻬﺪ ﺑﻪ اﻧﺠﺎم آن ﻃﺒﻖ ﺿﻮاﺑﻂ بورس شدهاند. اﻳﻦ ﻣﻌﺎﻣﻠﻪ در زﻣﺎن ﻣﺸﺨﺺ ﺷﺪه در ﻗﺮاردادﻛﺸﻒﭘﺮﻳﻤﻴﻮم ﺑﺮاﺳﺎسﻗﻴﻤﺖﻧﻬﺎﻳﻲ، ﺗﻮﺳﻂ ﺑﻮرس ﻣﻴﺎن ﻃﺮﻓﻴﻦ ﻗﺮارداد ﻛﺸﻒ ﭘﺮﻳﻤﻴﻮم ﺑﻪ ﺻﻮرت ﻗﺮارداد ﻧﻘﺪ، نسیه ﻳﺎ ﺳﻠﻒ ﻣﻨﻌﻘﺪ می گردد. ﻗﻴﻤﺖ ﻧﻬﺎﻳﻲ در این قراردادها از فرمول توافق شده بین طرفین و پریمیوم کشف شده قابل محاسبه میباشد. به عنوان مثال اگر فرمول میانگین قیمت سنگ آهن ۶۰ درصد ایران در نشریه متال بولتن طی هفته منتهی به تاریخ معامله نهایی به علاوه پریمیوم (پریمیوم کشف شده در تالار: ۳۰- دلار) ضربدر میانگین قیمت نرخ ارز آزاد اعلامی در آدرس اینترنتی www.tici.info طی هفته منتهی به تاریخ معامله نهایی باشد و فرض کنیم میانگین قیمت سنگ آهن ۶۰ درصد ایران نشریه متال بولتن طی هفته منتهی به تاریخ معامله نهایی برابر ۶۵ دلار و میانگین قیمت نرخ ارز آزاد اعلامی درآدرس اینترنتی www.tici.info طی هفته منتهی به تاریخ معامله نهایی برابر ۴۴.۰۰۰ ریال باشد قیمت نهایی هر تن سنگ آهن برابر ۱.۵۴۰.۰۰۰ ریال خواهد بود.

فرآیند معاملات در قرارداد کشف پریمیوم

عرضه کننده برای انجام قرارداد کشف پریمیوم در بورس کالای ایران لازم است تا فرم سفارش فروش که در آن مشخصات قرارداد کشف پریمیوم و قرارداد نهایی که در قرارداد کشف پریمیوم بر آن توافق میشود را تکمیل و به کارگزار خود ارائه نماید. این فرم از طریق کارگزار به بورس ارائه میشود و بورس براساس اطلاعات این درخواست و سایر مقررات اطلاعیه عرضه را تدوین و به اتاق پایاپای جهت اخذ تضامین از فروشنده ارائه میکند.

اتاق پایاپای طبق ضوابط تضامینی را که بتواند براساس آن ایفای تعهدات فروشنده را در مقابل خریدار کنترل نماید مشخص کرده و از عرضهکننده دریافت مینماید. پس از موافقت اتاق پایاپای، بورس اطلاعیه عرضه را در تارنمای رسمی خود منتشر مینماید.

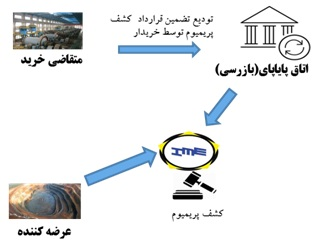

متقاضیان خرید پس از تودیع تضامین طبق ضوابط اتاق پایاپای، با مراجعه به کارگزار اقدام به ثبت سفارش خرید مینمایند. کشف نرخ در قرارداد پریمیوم به روش حراج صورت میگیرد. در این روش قیمت پایه پیشنهادی عرضه کننده برای پریمیوم طبق اطلاعیه عرضه مبنای کشف نرخ میباشد. بسته به تصمیم عرضهکننده و متقاضیان خرید قیمت کشف شده در حراج میتواند پایینتر، برابر یا بالاتر از این قیمت باشد.

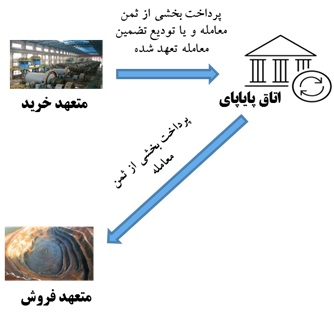

پس از انجام معامله، خریداران باید در مهلت تسویهای که در اطلاعیه عرضه مشخص شده است اقدام به تسویه قرارداد کشف پریمیوم نمایند. در تسویه قرارداد کشف پریمیوم خریدار باید طبق اطلاعیه عرضه بخشی از ثمن معامله نهایی که فروشنده مطالبه کرده است را پرداخت نموده و طبق اطلاعیه عرضه تضامین لازم برای معامله نهایی را نزد اتاق پایاپای تودیع نماید. اتاق پایاپای پس از تسویه معامله توسط خریدار، بخشی از ثمن معامله را که توسط خریدار پرداخت شده است به حساب فروشنده واریز مینماید.

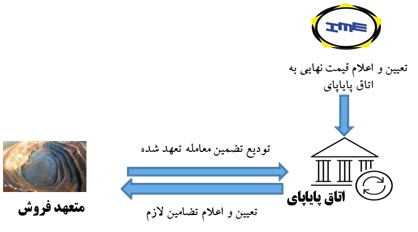

یک روز کاری قبل از تاریخ معامله نهایی، بورس قیمت معامله نهایی را براساس قرارداد کشف پریمیوم محاسبه و به اتاق پایاپای جهت محاسبه و اخذ تضامین عرضهکننده اعلام خواهد کرد. عرضهکننده مکلف است نسبت به تودیع تضامین به اتاق پایاپای یا درخواست تضامین به روش نگهداری وجه اقدام کند. در روش نگهداری وجه، ثمن قرارداد نهایی که توسط خریدار پرداخت میشود تا زمان ارائه فرم تحویل کمی و کیفی که فروشنده از خریدار پس از تحویل کالا اخذ میکند، نزد اتاق پایاپای نگهداری میشود.

در روز مشخص شده برای انجام معامله نهایی طبق اطلاعیه عرضه و قیمت معامله نهایی که بورس محاسبه کرده است، معامله نهایی بین خریدار و فروشنده توسط بورس انجام میشود و طرفین براساس نقد یا سلف بودن قرارداد نهایی، به تعهدات خود در مقابل هم عمل مینمایند.

منبع: چیلان

ارسال نظر