به گزارش«پایگاه خبری بورس کالای ایران» ، بخش کشاورزی به دلیل خاص بودن نوع کالاهای موجود در آن و میزان تقاضای آن، چه برای مصرف و چه برای تولید قابل توجه است. زمانبر بودن شیوه تولید در بخش کشاورزی و کمبود نقدینگی بهویژه در بخش سرمایه در گردش، باعث شده تغییر شیوههای تأمین مالی در این بخش به وضوح نیاز شود. حال بخشهای پول و بانکی کشور با توجه به شرایط خاص توان حمایتهای مالی از این بخش را ندارد؛ بنابراین میتوان امیدوار بود که تأمین مالی بهویژه سرمایه در گردش از طریق بازارهای مالی بهخصوص بورس کالا اهمیت و امکان بیشتری پیدا میکند.

بخشی از گفتوگوی اختصاصی خبرگزاری کشاورزی ایران (ایانا) با دکتر حامد سلطانینژاد، مدیرعامل بورس کالا را در ادامه می خوانید.

جدیدترین اتفاق بورس کالا که میتواند بخش کشاورزی را تحت تأثیر قرار دهد، عرضه جوجه یکروزه بود. چرا جوجه یکروزه برای عرضه انتخاب شد. آیا این کار در جهان یا حتی بورس کالای داخلی سابقه داشته است؟

جوجه یکروزه بهعنوان یکی از نهادههای اصلی تولید مرغ است. ساختاری که در تولید جوجه یکروزه وجود دارد، ساختار عرضهکنندگان مختلف، پراکنده در اقصی نقاط کشور و بدون اطلاع از نحوه عملکرد و تولید دیگر همکاران در این عرصه است.

از طرف دیگر جوجه یکروزه بهعنوان یک کالا، بیشتر به صورت پیش فروش معامله میشود. یعنی پیش از تولیدT این کالا عرضه شده و فروش رفته است. همین نکته، ویژگی اصلی مشابه کالاهای بورسی است. در واقع بیشتر کالاهایی در بورس عرضه میشوند که بازارهای بلندمدت دارند و عرضه در آینده انجام میشود، از امروز قیمت آینده تعیین میشود. کالاهایی ماهیت بورسی دارند که کالای واسطهای باشند و برای تولید کالاهای دیگر کاربرد دارند؛ بنابراین چون ویژگیهای کالای بورسی را دارد، بنابراین در بورس کالا عرضه شده است.

البته نمونه مشابه آن در بورسهای کالایی دنیا هم وجود دارد. برای مثال در برزیل دام زنده در بورس معامله میشود، حتی با تحویل فیزیکی کالا. بنابراین عرضه دام زنده در بورس کالا سابقه داشته، اما این امر بستگی به عرضهکننده و شرایط عرضه دارد.

اما ورود یا عرضه جوجه یکروزه در بازار مزیتهای بسیاری دارد. همانطور که گفتم تعداد تولیدکنندهها زیاد و پراکنده است. قیمت تولیدات هم تا حدودی مشخص است و عرضهکنندگان از آن اطلاع دارند. اطلاعات در بین عرضهکنندهها وجود دارد، اما این اطلاعات باید در بازار تأثیرگذار باشد. (تقارن اطلاعاتی). با عرضه جوجه یکروزه در بورس این اتفاق رخ میدهد و وجود اطلاعات مغشوش هم کارساز نخواهد بود. قیمتی که کشف میشود، باید برآیند عرضه و تقاضا باشد. این اتفاق زمانی رخ میدهد که همه بازیگران بازار، عرضهها و تقاضاهای یکدیگر و همچنین تازهها را ببینند و در آخر قیمت نهایی که اعلام میشود، برآیند کل عرضه و تقاضا باشد. ضمن اینکه به هر حال، کالای عرضه شده هر منطقه، میتواند با شرایط و موقعیت عرضه شده و قیمتگذاری شود.

اما چرا مهم است که کشف قیمت این محصول از طریق مکانیزم عرضه و تقاضا باشد، برای اینکه در زندگی همه مردم تأثیرگذار بوده و جزو کالاهای اساسی به حساب میآید. قیمت جوجه یکروزه بهطور مستقیم بر قیمت مرغ تأثیر دارد. از طرف دیگر این که قیمتگذاری کنونی بر چه مبنا و به چه صورتی انجام شده است، کسی به درستی نمیداند. قیمتگذاری با این شیوه میتواند ورود واسطههای مخرب به بازار را کنترل کند.

نکته دیگر سلففروشی در بورس است. سلف فروشی به بازار اطمینان خاطر میدهد؛ نخست اینکه کالا وجود خواهد داشت و دیگر آن که مشخص است در آینده این کالا را میتوانم با چه قیمتی خریداری کنم. این شیوه فروش اجازه نمیدهد که قیمت مرغ به آسانی رشد کرده و جهش کند.

تفاوت قراردادهای فروش بلندمدت با بازار نقد در این است که در بازار نقد، رسیدگی به بازار و فرونشاندن التهابات بازار با دشواری همراه بوده و به شکل موردی است. اما قرارداد فروش بلندمدت توان و قدرت برنامهریزی و مهار التهابات را میدهد. عرضه با روش قراردادهای بلند اجازه کنترل و هدایت بازار برای تنطیم بازار را میدهد. برای مثال می توانیم عرضه نهادههای تولید مرغ مثل جوجه یکروزه، ذرت و... را از همین طریق پوشش بدهیم.

برای بلندمدت فروشی، اطمینان خاطر برای خریدار وجود دارد، اما خریدار باید کل مبلغ خرید کالا را از ابتدای کار پرداخت کند که چنین امکان و توانی بهطور معمول بین خریداران بهویژه در بنگاههای کوچک وجود ندارد. برای این مشکل هم راهکاری وجود دارد که قرارداد فوروارد (forward)، فیوچرز (future) پیمان آتی است. در این نوع قراردادها، به جای اینکه مثل سلف کل پول پرداخت شود، بخشی از پول کالا بهعنوان مارجین، ودیعه یا وجهالضمان پرداخت شده و مابقی آن در آینده یا در زمان تحویل کالا پرداخت میشود. در بورس کالا هم مشتری با پرداخت ۱۰ درصد، در موقعیت خرید قرار میگیرد. در این نوع معامله باز هم قیمت موجود، برآیند عرضه و تقاضاست.

آیا در این شیوه عرضه، روندهای طبیعی و با سرعت طبیعی در حال شکلگیری است؟

اینکه در روند پذیرش مانع خاصی وجود داشته باشد، نیست. شاید بخشی از این کندی پذیرش مربوط به شرایط بورس کالا باشد. چون در این روند اطلاعات مالی شرکتها را بررسی میکنیم، موضوع مالیات آنها را کنترل میکنیم و پس از آن به عرضهکننده کد معاملاتی میدهیم. بخش دیگر هم مربوط به فرهنگسازی و آشنایی خود فعالان با بازار سرمایه است. البته خود انجمن جوجه یکروزه با ما نهایت همکاری را داشته و دارند. این انجمن دورههای آموزشی را بهطور مستمر برای اعضای انجمن برگزار میکند. همچنین خود مجموعه وزارت جهاد کشاورزی و معاونت امور دام این وزارتخانه از این فرایند استقبال میکنند و تاکنون نیز حمایت کردهاند که این اتفاق رخ دهد. حتی اتحادیه پرورشدهندگان مرغ گوشتی نیز با توجه به شرایط، تمایل به این کار و همراهی با بورس کالا را دارند؛ هرچند ممکن است به دلیل وجود بازار سنتی مخالفتهایی نیز وجود داشته باشد، اما در مجموع روند و روال کار مثبت بوده و رو به پیشرفت است.

با توجه به ارزیابیهاییکه داشتید، فکر میکنید عرضه عمده و تجمیع عرضهها چه زمانی اتفاق میافتد؟

با توجه به شرایط، تخمین ما این است که به زودی و در یکی دو ماه آینده این اتفاق رخ میدهد. یعنی تعداد عرضهکنندگان افزایش قابل ملاحظهای پیدا کند.

با همان شیوههایی که گفتید؟

بله با همان شیوه فروش بلندمدت. البته در مراحل تکامل بازارهای کالایی، ابتدا بازار نقدی قوی شکل میگیرد و پس از آن، بازارهای بلندمدتتر مانند سلف یا فوروارد را تشکیل میدهند. زمانی که عرضهکننده و متقاضی به شیوه خرید سلف عادت کردند، طرفین بهدنبال استاندارد کردن قراردادها میروند. به این معنا که بهدنبال آن باشند مشخص شود قیمت در یک یا دوماه آینده چقدر است. یعنی به جای قراردادهای دوطرفه و دوجانبه، بهدنبال قراردادهای عمومی باشیم که در آن عرضهکننده اعلام کند قیمت در چند ماه آینده چه مقدار خواهد بود و خریداران نیز بدانند در این مدت یا زمان تعیینشده، قیمت کالا چقدر خواهد بود. درواقع همه میتوانند در این قرارداد وارد یا از آن خارج شوند و معاملات ثانویه در آن شکل بگیرد. پس از این مرحله هم میتوان به سمت قراردادهای استاندارد آتی (future) رفت. کالا نیز شرایط این بازار و روند را دارد؛ چون هم کالا استاندارد (وزن، حجم و... مشخص دارد) است و از طرفی تولید کالا بلندمدت است؛ بنابراین بهترین کالا برای عرضه در بلندمدت است.

صندوقهای کالایی درحوزه کالاهای کشاورزی در چه وضعیتی است و کدام کالاها برای این کار در اولویت هستند؟ و بهطور کلی اهمیت صندوقهای کالایی چه اهمیتی دارد؟

محیطی را که در زندگی روزمره بهعنوان بازار میشناسیم، جایی است که هر زمان که به آن مراجعه میکنید، کالایی برای خرید یا فروش وجود دارد؛ بنابراین بازار زمانی شکل میگیرد که متقاضی هر روز و بهطور مستمر بتواند در این بازار معامله کند. حالا در بورس یا کالا خریداری میشود یا در موقعیت خرید کالا قرار میگیرد. یکی از اتفاقها یا کارهایی که کمک به این روند میکند گواهی سپرده کالایی است. در بازار نقد بورس کالا، فروشنده باید اطلاعیه عرضه منتشر کند، این اطلاعیه باید چند روز پیش از عرضه باشد و در آن مشخص کند که عرضه در چه تاریخی انجام میشود. بعد از عرضه که همه چیز تمام شد، تا عرضه بعدی اتفاق خاصی رخ نمیدهد. در واقع یک بازه زمانی (حتی کوتاه) فاصله وجود دارد. این موضوع نشان میدهد که هنوز یک بازار واقعی شکل نگرفته و هر روز این کالا معامله نمیشود.

حال برای این کالا راههای دیگری هم وجود دارد. به این شیوه که دارنده کالا اعلام کند که فلانکالا را با مشخصات، ثبت شده و مشخص در انبار دارد. البته این کالای انبار شده توسط مراجع یا بازرسان سازمان بورس تأیید شده که به این نوع کالا "کالای تحت کلید" میگویند. بنابراین به جای اینکه اطلاعیه عرضه منتشر شود، کالای ذخیره شده همیشه وجود دارد و این ذخیره کردن مورد تایید یک نهاد خاص هم قرار گرفته است. در سهام، چنین مرجعی به نام شرکت سپردهگذاری و تسویه وجوه وجود دارد. در بورس کالا در حال حاضر چنین مرجعی وجود ندارد، اما اگر چنین اتفاقی رخ بدهد، در گام نخست میتوان تشریفات اطلاعیه فروش و... را حذف کرد و روند را یک روند مستمر کرد.

گام مهم دیگر این است که با این کار استانداردسازی کالا و تبدیل به اوراق بهادار کردن هم انجام میشود. به این ترتیب هر یک واحد (کیلو، تن، گرم و...) آن کالای خاص را معادل یک برگه اوراق بهادار قرار بدهیم که این سهمها با هم برابر هستند. با این شیوه میتوان بازار را شکل داد. اما هنوز یک بخشی از کار باقی مانده است که مرجعی وجود داشته باشد که در هر موقعیتی آماده خرید و فروش باشد. در واقع صندوقهای کالایی نقش چنین مرجعی را بر عهده دارند. صندوق کالایی یک واسطهگر حرفهای تحت نظارت است که کار اوراق مبتنی بر کالا را انجام میدهد. عرضه کالا را نیز بر اساس تقاضای بازار و تغییر قیمتها تنظیم میکند.

آیا تجربه ملموس و جدیدی از صندوقها کالایی شکل گرفته است؟

نخستین تجربه صندوق کالایی که پذیرهنویسی آن یک ماه گذشته تمام شد و این اواخر شروع به کار کرد، صندوق طلاست. حدود ۴۰ درصد از یونیتهای این صندوق کالایی از سوی خریداران حقیقی خریداری شد. این نشان میدهد که مردم هم دوست دارند و به جای اینکه خود را درگیر خرید و نگهداری کالا کنند، فرد دیگری این کالا را خریده و نگهداری میکند، اما افراد بر روی ارزش این کالا معامله میکنند و ممکن است حتی کالا را نبینند.

مزیت و اهمیت این صندوقها در کجاست؟

یکی از مزیتهای این شیوه، سامان دادن به فعالیتهای واسطهگری است. چون این صندوقها قابلیت ساماندهی دارند. واسطهگری میتواند در این بخش با نظارت کامل واسطهگری کند. این واسطهگران ثبت شده است و فعالان به طور کامل با مشخصات شناخته شده هستند.

با توجه به اینکه در بین فعالان کالاهای کشاورزی تعداد زیادی از واسطهها نیز وجود دارند، آیا این صندوق در ساماندهی این نوع واسطهها نیز کمک میکند؟

میتوان برای هر نوع کالایی که قابلیت انبار شدن داشته باشد، صندوق کالایی تاسیس کرد؛ مانند جو، گندم، ذرت و... همینطور در مورد کالاهایی که ارزش بالایی دارند نیز مطالعاتی انجام شده که بتوان این صندوقها را تأسیس کرد، کالاهایی مانند زعفران، زیره، پسته و... البته درباره زعفران و پسته با توجه به اینکه تولیدکننده عمده و نخست در جهان هستیم؛ همیشه مشکل و چالش اصلی این بوده که قیمت این کالاها چطور تعیین شود.

تعیین قیمت این کالاها نیز پایه و اساس علمی یا محاسباتی نداشته و بیشتر بر اساس قیمتگذاری سنتی بوده است. در مورد بسیاری از کالاهای کشاورزی این اتفاق افتاده است. اینها بیشتر واسطهگرانی هستند که حتی محل و موقعیت فیزیکی مشخصی هم ندارند و فقط خودشان به صورت حضوری به کشاورزان مراجعه میکنند و با دادن پول این محصولات را میخرند. با این شیوه نه مصرفکننده و نه تولیدکننده هیچ نفعی نمیبرند. بیشترین مقاومت در مقابل بورس و شفاف شدن قیمت را نیز همین واسطهها دارند. وجود صندوقهای کالایی باعث میشود که واسطهها هم در اختیار تولید قرار بگیرند.

واسطهها همیشه موجودات و عناصر مخربی نیستند، آنها افرادی هستند که میخواهند از پولشان استفاده کنند و اهمیت چندانی ندارد که با پولشان چه کالایی میخرند. واسطهها در واقع افرادی هستند که بهدنبال تفاوت قیمتها میگردند تا از آن کسب سود کنند. در برخی موارد هم کار این نوع واسطهگران در واقع تأمین مالی است. کسی نمیگوید واسطهگران وجود نداشته باشند. اما واسطهگران باید هم سود معقولی ببرند و هم سازمان یافته و مشخص باشند تا عدهای خاص نتوانند بازار را به راحتی در اختیار خودشان بگیرند. ضمن اینکه در این بازار سازمان یافته، اگر واسطهها با یکدیگر رقابت کنند، اتفاقهای بهتری میافتد و همه چیز قابل کنترلتر میشود. در بازارهای سامان یافته، واسطهگر در مقابل واسطهگر و خریدار در مقابل فروشنده قرار میگیرد. این نکته را نیز به یاد داشته باشید که همیشه فروشنده و خریدار برای معامله در بازار حضور ندارند، اما واسطهگرها هستند که هر روز خرید و فروش میکنند و بازار را شکل میدهند. وجود سفتهبازان و واسطهگرها برای بازار لازم است که در واقع آن را شکل میدهد.

تا به امروز صندوق کالایی خاصی شروع به فعالیت کرده است؟

با توجه به همه مزایایی که صندوقهای کالایی دارند، ما قصد داریم نخستین صندوق کالایی را با کالای زعفران شروع کنیم، قدم بعدی نیز پسته است.

درباره زیره چطور؟

زیره بازار خیلی بزرگی نداشته، اما قابلیت خرید و ایجاد صندوق را دارد. در واقع سه کالای طلا، زعفران و زیره جزو قدیمیترین بازارها هستند که شیوههای معاملاتی فیوچرز و... را دارند اما نه به شکلی که بورس وجود دارد. با توجه به قابلیتهای بخش کشاورزی امکان ایجاد صندوقهای کالایی وجود دارد اما این کار مستلزم همکاری بخشهای تخصصی و وزارت جهاد کشاورزی است.

درباره کالاهای نهادههای کشاورزی چطور، تا امروز اقدامی برای ساماندهی به شیوه این صندوقهای کالایی یا عرضه آن شده است؟

شروط پذیرش کالا در بورس ، شرطهای مشخصی دارد اینکه همگن باشد، قابلیت انبار شدن داشته باشد، استاندارد پذیر باشد، تعداد بازیگران و فعالان قابل توجهی داشته باشد. همچنین قیمت کالاهای این بخش توسط تعداد زیادی از افراد تعقیب شود. مثل سکه یا همین جوجه یکروزه که قیمت آنها برای تعداد زیادی از افراد پیگیری میشود که در واقع بازار واقعی (وجود عرضه و تقاضا) شکل بگیرد.

در حال حاضر وضعیت تاسیس صندوق زعفران تا کجا پیش رفته است؟

درخواست مجوز صندوق زعفران از سوی یک شرکت تامین سرمایه به سازمان بورس ارائه شده است. قرار بر این است که بهزودی این تأمین سرمایه، اقدامات پذیرهنویسی را هم انجام دهد. البته کارگزاری بانک کشاورزی هم در این خصوص فعالیتهایی انجام داده است. برای طلا هم دو یا سه شرکت تامین سرمایه هستند که قصد دارند تا در این بازار فعالیت کنند.

یکی از اهداف تشکیل بورسها و فعالیت شان؛ تامین مالی از طریق بورسها است. تا به امروز چه چالشهایی برای گسترش تامین مالی در بورسهای کالایی وجود داشته است؟

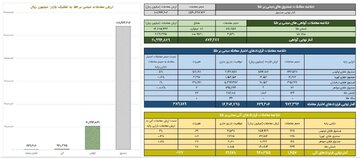

تأمین مالی در بورسهای کالایی یکی از شرعیترین تأمین مالیها است. چون تأمین مالی به پشتوانه تولید انجام میشود. سال گذشته در بورس کالا حدود ۴۴ هزار میلیارد تومان ارزش مالی بازار بود که بخش بزرگی از آن مربوط به تأمین مالی است. ارزش معاملات بازار نقدی حدود ۳۷ هزار میلیارد تومان بوده است. از این ۳۷ هزار میلیارد تومان بازار نقدی، حدود ۱۲ هزار میلیارد تومان آن معاملات سلف کوتاه (سه تا شش ماهه) بوده است که شرکتها محصول خودشان را پیش فروش کرده و سرمایه در گردش را به دست آوردند. اما روش اصلی دیگری که ما بهعنوان تأمین مالی از آن بهرهمند شدیم، اوراق سلف موازی است. از ۴۴ هزار میلیارد تومان ارزش مالی معاملات حدود پنجهزار میلیارد تومان تأمین مالی از طریق سلف موازی بوده است. سلف موازی بازار تأمین مالی جوانی است که بخش عمدهای از آن در بخش کشاورزی بوده است. بهنظر میرسد این بازار هم بازار مناسبی برای تأمین مالی است به شرط آنکه بازار نقدی هم شکل بگیرد.

قرار بود تالارهای منطقهای بورس کالا برای مقاصد صادراتی و برای خرید و فروش کالاهای صادراتی فعال شود. این موضوع تا چه اندازه پیشرفت کرده و به کجا رسیده است؟

ما در مناطق آزاد که به کشورهای همسایه راه دارند و ظرفیتهای لازم وجود دارد، تالار معاملاتی را فعال میکنیم. در حال حاضر در انزلی و اروند رود این تالارهای معاملاتی فعال هستند. تا حدودی هم خرید به مقاصد صادراتی بهویژه در بخش فرآوردههای نفتی صورت میگیرد. البته ما برنامههایی داریم که فروش کالا به مقاصد صادراتی را با توجه به حجم بازارها توسعه دهیم. وجود بورسها بهویژه چنین معاملاتی، باعث میشود جابهجایی پول بین دو کشور به حداقل برسد. همچنین این گامها میتواند زمینهساز حضور ما در بورسهای بینالمللی شود. در حال حاضر تالارهای معاملاتی ما در مناطق آزاد کیش، اروند، انزلی و... در حال فعالیت هستند.

منبع:ایانا

ارسال نظر