- سلمان یزدانی، تحلیلگر بازار مشتقه

بدون شک نوسانات قیمت ارز چه در زمان افزایش و چه در زمان کاهش شدید می تواند اثرات جبران ناپذیری بر فعالیت های اقتصادی داشته باشد. سالهاست که بازارهای مشتقه و به خصوص قراردادهای آتی (فیوچرز) روی کالاها، ابزاری شگرف و پرطرفدار برای محافظت از تولید کنندگان و مصرف کنندگان دربرابر نوسانات غیر قابل پیش بینی بوده و هست.

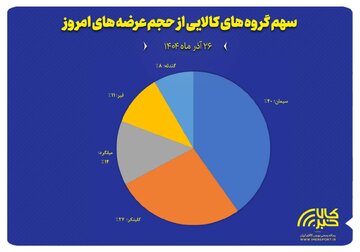

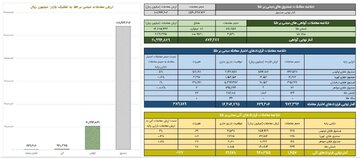

در ایران نیز در سالهای اخیر به همت بورس کالا، انواع قراردادهای مشتقه روی دارایی های پایه مختلف (زعفران، زیره، پسته، کاتد مس، نقره، سکه و صندوق طلا) ارائه شده است و افزایش چشمگیر حجم و ارزش معاملات در چند سال اخیر گواه موفقیت این فعالیت ها بوده است.

گرچه در برخی موارد به دلیل ساختار خاص و عدم شناخت اکثریت معامله گران از چرخه های قیمتی برخی از داراییهای پایه کشاورزی، استقبال خوبی از قراردادهای آتی آنها حاصل نشد، اما تجربه موفق آتی سکه در سالهای قبل و آتی صندوق طلا در یکسال گذشته نشان داد که همچنان نبض طلا در بازارهای مالی تندتر و جذاب تر می زند.

در این میان نقطه عطف و درخشان فعالیت های بورس کالا در این بخش را می توان راه اندازی معاملات گواهی سپرده شمش طلا دانست. مزیت شمش طلا نسبت به سکه، وابستگی مستقیم به طلای جهانی و دلار داخلی و در نتیجه در امان بودن از حباب و سفتهبازیهای بی پشتوانه است.

همچنین تقریباً تمامی خانواده های ایرانی با طلا و به خصوص طلای آبشده به عنوان دارایی امن و سپر ضد تورمی آشنا هستند، به همین دلیل این ابزار می تواند به زودی جای خود را در سبد دارایی های مالی اشخاص و (در صورت اجازه به اشخاص حقوقی ) در پرتفوهای بورسی به عنوان یکی از داراییهای مهم نقش آفرینی کند.

همچنین در ادامه سلسله فعالیت های جذاب بورس کالا، اتفاق جدیدی که درحال رخ دادن است، تولد قراردادهای آتی مبتنی بر گواهی سپرده های شمش طلا است.

به زبان ساده، از بیستم فروردین ماه فعالان بازارهای مالی می توانند با کمک این قراردادها براساس دیدگاه خود نسبت به نوسانات طلا در بازارهای جهانی یا نوسانات دلار داخلی و با اهرم چند برابری معامله کنند.

این یعنی در زمان افزایش قیمت ها با مبلغ بسیار کمتری نسبت به بازار فیزیکی یا گواهی سپرده، خود را با این افزایش همگام کنند و در صورت ریزش قیمت ها به جای زیان از این کاهش یا به جای فروش دارایی، ریسک کاهشِ قیمت طلا را با فروش فزاینده بیمه کنند و درصورتی احساس میکنند بازار قیمت گذاری اشتباه یا هیجانی دارد از فرصت های آربیتراژی بهره ببرند که این مورد آخر تضمین می کند قراردادهای آتی نتوانند تأثیر غیرمنطقی بر بازار فیزیکی داشته باشند.

بی شک با گشایش و رونق قراردادهای آتی شمش، وجود سررسیدهای مناسب، فعالیت بازارگردانها در قراردادهای آپشن مبتنی بر قراردادهای آتی (که به زودی بازگشایی خواهد شد) و فعال سازی امکان پیاده سازی استراتژیها، شاهد حضور علاقهمندان بازارهای مالی، فعالان اقتصادی، شرکت ها و همچنین آشتی مجدد فعالان صنف طلا با این بازار و به تبع آن رسیدن به رویای در دسترس انتقال معاملات غیررسمی و غیرشفاف کاغذی به بستر شفاف بورس خواهیم بود.

اتفاقی که در صورت رخ دادن می تواند دست دولت را برای سیاست گذاری منطقی در بازار ارز در نوسانات شدید باز بگذارد و به فعالان اقتصادی اجازه دهد با خیالی آسوده و بدون ترس از هیجانات غیرمنطقی و سفتهبازیهای غیرشفاف به فعالیت مولد بپردازند.

ارسال نظر